📝 【2025年11月~2026年】私の長期投資戦略メモ

2025年。

S&P500は6,700台という高値圏、ドル円は大きく行き来し、「米国株バブルか否か」という論争が絶えない。

私は夏以降の上昇相場を、キャッシュ9割のまま見送った。

それは“失敗”ではなく、次に備えるための“間”だったと思う。

自分の投資戦略をもう一度ゼロから組み直してみた。

ここには、その整理と気づきを残しておく。

1. 米国株比率を下げるという決断

世界における米国株の立ち位置。

世界のGDPに占める米国の比率は26%

しかしACWIにおける米国株の比率は64%

PERは28倍と、歴史上の危険水準に近い

マグニフィセント7がS&P500の35%を占め、偏りが極端

AIブームはバブルではなく「今回は違う」は、もっとも危険な言葉。

今から米国株に乗り遅れる不安より、“長期リターンが見込める価格で買うこと”のほうが、私には大切だ。

2. キャッシュ比率9割──今は守りのターン

2025年夏、私はほぼ現金のまま過ごした。

結果だけ見れば「上昇を逃した」。

だがマクロを見ると、この選択は十分に正当化できる。

雇用統計は失速

金利は利下げサイクルへ(景気後退を見越した)

トランプ関税による景気後退が市場のメインシナリオへ

米国株は割高感が限界

次に来る調整に備えた“待機”だったと考える。

3. 来年から、投資の重心は「グローバルサウス」へ

米国株からの資金シフトが起こるとすれば、これまで休養期間が長かった、

バングラデシュ

パキスタン

インド

ラテンアメリカ(メキシコ、チリ、コロンビア、アルゼンチン)

という“インド亜大陸+ラテン”の巨大人口圏だ。

これらの国々には共通点がある。

人口動態が若い

都市化の伸びしろが大きい

低金利サイクルへ向かう

先進国より成長率が高い

バリュエーションが魅力的

米国株のような“成熟市場の高PER”ではなく、成長×割安の組み合わせがここにある。

4. コアは VXUS──米国以外の全世界株式

今後景気後退、世界株安、円高という状況が一気に進めば、そこを買い場とすればよい。

だがしかしそこまで簡単に買い場がわかるとは思えない。

調整局面か底入れかわからない場合では、米国株の比率が大きいVTIや、VT、SPXなどはリスクが大きいと考えられます。

VTI(米国全体)ではなくVXUS(米国除く全世界株)をコアとすることで、次を狙う。

米国株バブルの影響を下げられる

欧州・アジア・新興国に自然に分散できる

長期で米国以外が見直される可能性が高い

バリュー要素が効く

「米国を避ける」のではなく、“米国に依存しない”形で世界に投資する。

5. サテライトは資源株+ラテン金融+高成長テーマ

ここからは、自分が読み返しやすいように銘柄をジャンル別に整理しておく。

■【銅・鉄鉱石】

●BHP / リオ・ティント(RIO) / サザン・カッパー(SCCO)

銅・鉄鉱石は「人口×都市化×EV」で構造的に需要が増える

増産が難しく、長期的に需給がタイト

SCCOは可採年数70年以上 & コスト最安

BHPは豪州×チリ×アルゼンチンで政治リスク分散

RIOはリチウムまで含めた“エネルギー転換オールスター”

コモディティは景気敏感だが、長期需要の裏付けは強い。

■【石油】

●ビスタ・エナジー(VIST)

世界で最もローコストなシェール

EBITDAマージン66%

生産量は今も拡大中

原油はドル建てで売れるため、アルゼンチンペソのリスクは限定的

資源株の中でも“成長する石油株”という珍しい存在。

■【銀行】

●BBVA(スペイン×メキシコ)

●CIB(コロンビア)

ROTE 19〜20%台は非常に高い

金利高止まり→利下げ局面でスプレッドが改善

不良債権比率も低め

中南米は「人口・消費・クレジット拡大」の三拍子

●NU ニューホールディング (ブラジル)

ネオバンクとは何か?

近年、実店舗を持たず、アプリ上で全ての銀行サービスを提供する銀行が世界で急成長している。

これらは デジタルバンク または ネオバンク と呼ばれ、従来の銀行とは以下の点で異なる。

● スマホ普及が最大の追い風

世界では銀行口座を持たなくてもスマホだけは持つ層が増えている。

スマホが金融サービスの入口となり、実店舗が不要になった。

● レガシーITが無いため、圧倒的に低コスト

メインフレームを抱える従来銀行と違い、

クラウドネイティブで柔軟なIT基盤を使える。

→ 限界費用ゼロモデル(ユーザーが1人増えてもコストがほぼ増えない) が実現。

● AIがクレジットスコアリング・不正検知を強化

リアルタイムで与信や不正防止ができるため、

ローン・カードのスピードと安全性を両立できる。

● オープンバンキング(API開放)が後押し

EUや南米では銀行データをAPI経由で共有する制度がスタート。

フィンテック企業が参入しやすくなり、ユーザー体験が大幅に改善された。

ネオバンクのビジネスモデル

特長は以下の通り:

● 手数料を非常に安くできる

限界費用ゼロなので、フリーミアムモデルを採用可能。

● アプリひとつで金融サービスを全部扱える

デビット/クレジットカード

預金

投資

保険

暗号資産

Z世代は実店舗よりアプリを信頼し、

南米の若い層を中心に急速に普及している。

鍵となるのは「銀行免許」

フィンテック企業は多いが、

預金を集めて貸し出し(利ざやビジネス)を行えるのは銀行免許を持つ企業だけ。

→ 銀行免許があるかどうかが “伸びる企業” の条件。

■ ニュー・ホールディングス(NU):南米最大のネオバンク

ブラジルを中心に、南米全域で NuBank ブランドで展開。

世界でも最大級のデジタルバンク。

● 【2025年Q3 業績】

顧客数:1.27億人 ← 驚異的な拡大ペース

エフィシェンシー・レシオ:28%(非常に優秀)

効率性(エフィシェンシーレシオ)がほぼ世界最高レベルで、

伝統的銀行とは比較にならない低コスト構造を実現している。

NU の投資テーマ(簡潔に)

人口が増える南米の若い世代が主要顧客

実店舗ゼロ → 利益率が高く拡張性が無限大

伝統銀行からのシェア奪取が続く

南米は銀行口座普及率が低く、新興中産階級が増加中

1.27億の顧客基盤は金融スーパーアプリ化の土台

NU のリスク

南米通貨のボラティリティ

規制強化(銀行免許の要件)

デフォルト率上昇時に与信コストが跳ねる可能性

金利サイクルの急変

🧭 まとめ:NUは「人口×スマホ×低コスト」という新興国の王道テーマ銘柄

実店舗ゼロで顧客獲得コストは非常に低い

南米の人口動態が追い風

金融スーパーアプリとして高成長

デジタルバンクの勝者の一角

この領域は、

「米国バブルを避けつつ成長を取りにいく」戦略とも相性がよい。

新興国の銀行は、株ではなく“成長する経済そのもの”に投資する感覚。

■【航空】

●グルーポ・アエロメヒコ(AERO)

メキシコの中産階級拡大の恩恵を受ける

米国路線に強い

ただし航空は資本集約&景気敏感のため小さめのポジションで良い

6. ポートフォリオの構成案(自分用メモ)

今の私が目指すのは、以下の組み合わせ。

■コア(安定・世界分散)

米国株が調整、底入れをするまでは、

VXUS:50〜70%

■サテライト(高リターン・高ボラティリティ)

●資源株:20〜30%

BHP

RIO

SCCO

VIST

●ラテン金融:5〜10%

BBVA

CIB

- NU

●航空:0〜3%

AERO

7. 買いタイミング──私の条件メモ

米国株が下落し、世界株が連れ安になり、円が強くなったとき。

私が想定する“買い場シグナル”は次のとおり:

米株が25〜30%下落

VIXが30超

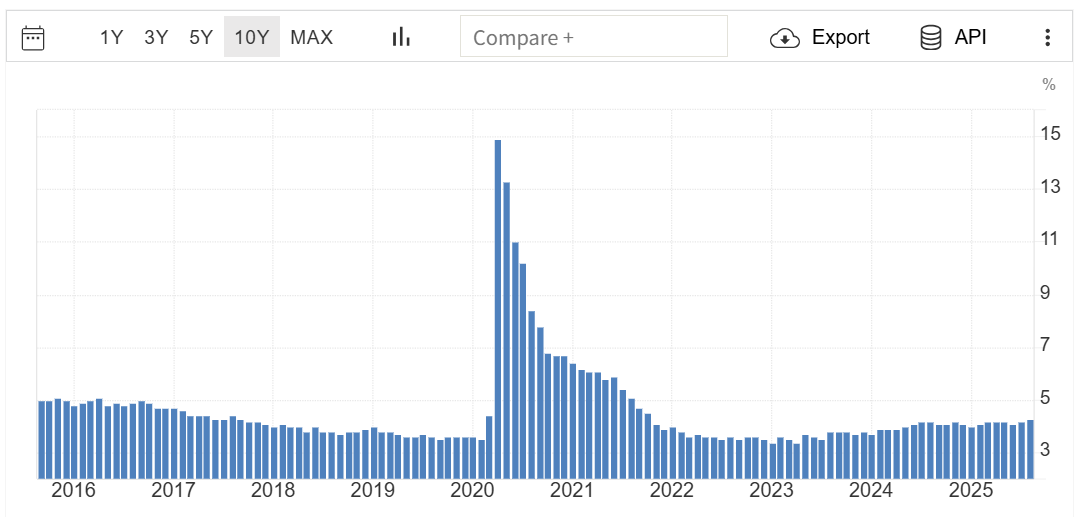

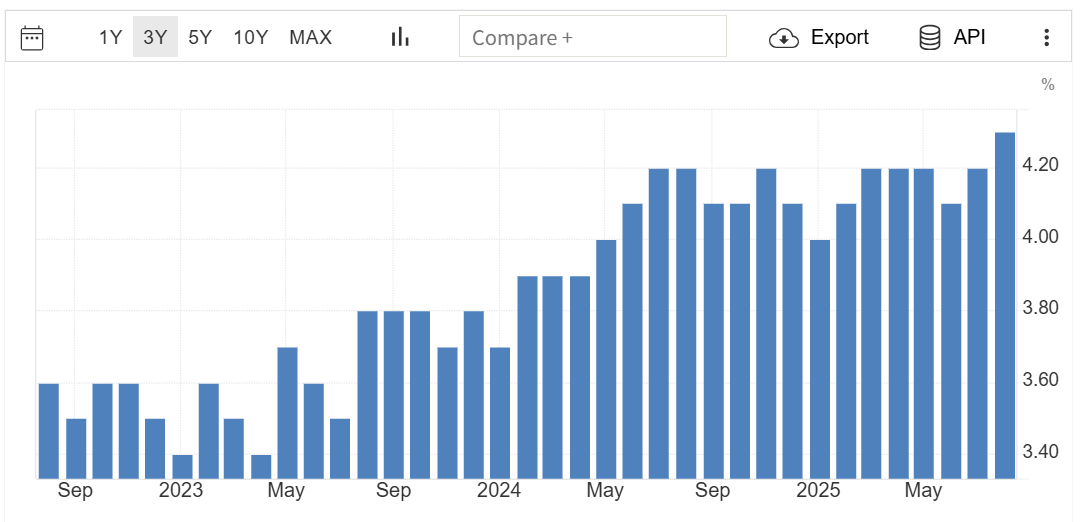

10年債利回り3%付近

ドル円が125〜132円

このうち2つ揃えば買い始め、3つ揃えば本格的に買う。

焦らない。

待つことも投資だと、2025年の私は学んだ。

8. まとめ:これが“私の戦略”

米国株バブルの過剰集中から距離を置く

世界は次の成長段階に入る

コアはVXUSで世界へ

サテライトで資源・ラテン金融という“成長エンジン”を取り込む

買い場は必ず来る

今はキャッシュが武器になるフェーズ

2025年、私は「待つ投資」を選んだ。

次に動くときが、必ず来る。

2026年末のS&P500のターゲットは5500

2026年末のドル円は128円

2026年末の10年債利回りは3.9%

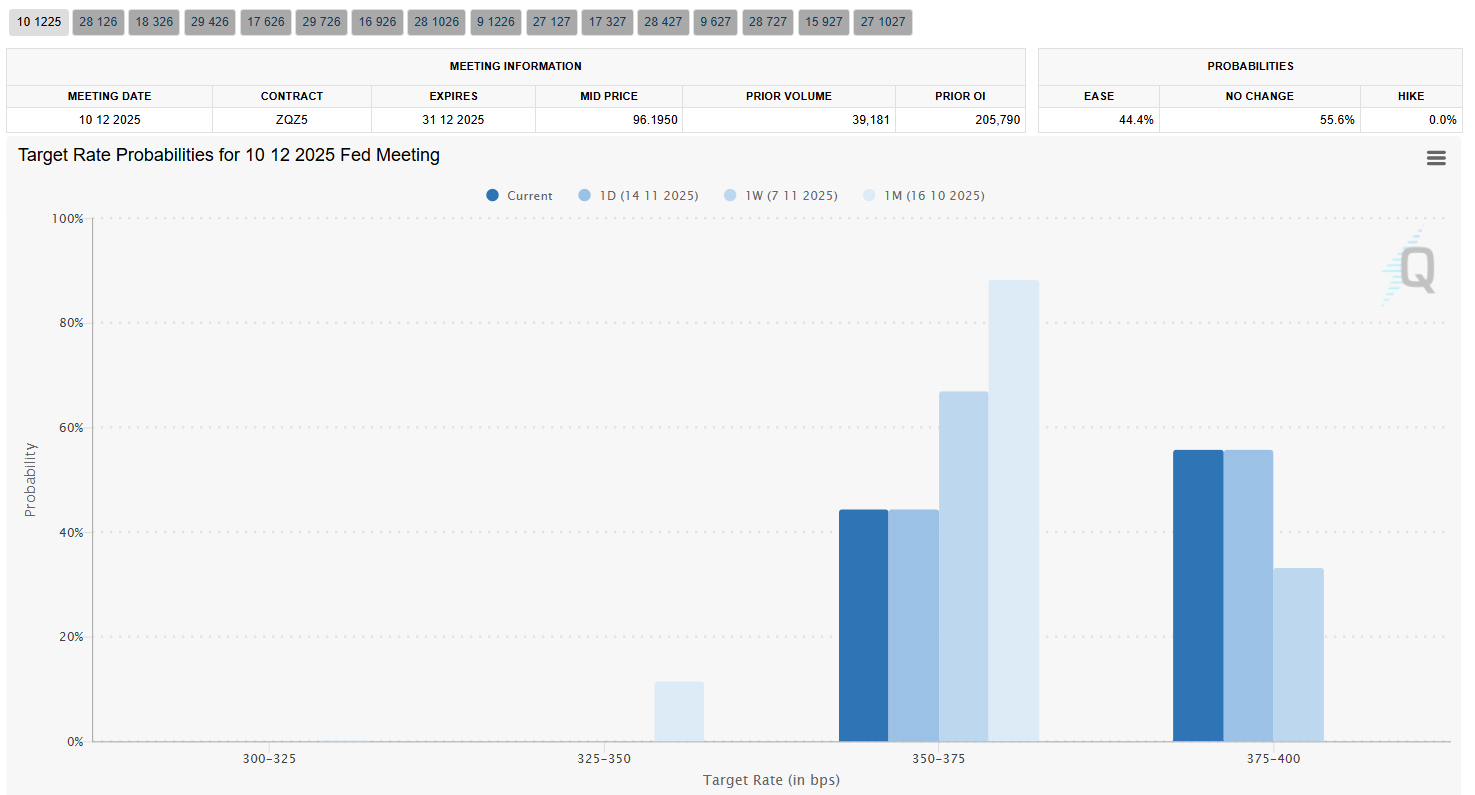

2025年末のフェデラルファンズ・レートは3.50%

2025年末の失業率は4.5%

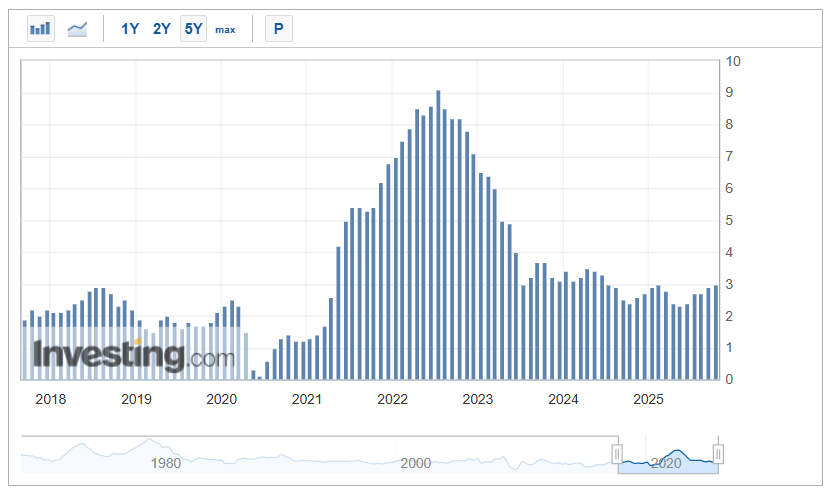

2025年末の消費者物価指数は2.7%

2025年末のGDPは+0.5%

2025.11.16 11.29